Alfabetizzazione finanziaria per bambini

Aiutare i bambini a capire il valore del denaro insegnando loro il rapporto tra guadagno, spesa e risparmio.

Sommario

- Oltre il 20% degli adolescenti americani è considerato finanziariamente analfabeta

- Poiché le scuole non includono generalmente l’educazione finanziaria nei loro programmi, l’alfabetizzazione finanziaria dei ragazzi inizia a casa.

- L’alfabetizzazione finanziaria dei ragazzi dovrebbe iniziare molto prima dell’adolescenza.

Storicamente, il denaro era un argomento di cui non si parlava quasi mai. Altro che insegnamento nelle scuole, parlare di soldi con chiunque era considerato inappropriato. Ma i tempi stanno cambiando, e in meglio.

Alfabetizzazione finanziaria negli Stati Uniti

Secondo un studio del 2019 sull’alfabetizzazione finanziaria dall’Organizzazione per la Cooperazione e lo Sviluppo Economico (OCSE), oltre il 20% degli adolescenti americani è considerato finanziariamente analfabeta. Nella migliore delle ipotesi, questi ragazzi sono in grado di identificare prodotti e termini finanziari e di prendere semplici decisioni sulle spese quotidiane. Per offrire una prospettiva, questo numero è molto più basso in altri Paesi, come la Cina e la Russia, dove solo un adolescente su 10 ha lo stesso analfabetismo.

Perché l’educazione finanziaria è importante?

I ricchi sono la prova vivente che l’educazione finanziaria è una delle competenze più importanti della vita. Senza di essa, come si fa a imparare a usare correttamente una carta di credito? Come si impara a creare un budget? Come si impara a investire in borsa? Come si diventa un investitore immobiliare? Come si gestisce un conto pensionistico?

Queste lezioni di vita fondamentali semplicemente non esistono nel nostro sistema scolastico. In effetti, il nostro governo ha deluso generazioni di studenti quando si tratta di ricevere l’educazione finanziaria necessaria per avere successo nella vita. Forse è un disegno, per far sì che le masse lavorino per le aziende e siano indebitate fino al collo (vedi lezione 4). Forse sono consapevoli di questi dati, ma non sanno come cambiare i programmi di studio di conseguenza? O forse si tratta di un’enorme svista – ma sembra davvero improbabile, vista l’attenzione che riceve.

Secondo il Indagine sugli Stati- un’indagine completa sull’educazione economica e finanziaria nei K-12, condotta ogni due anni dal Council for Economic Education – a partire dal 2020:

- solo 21 stati richiedono agli studenti delle scuole superiori di seguire un corso di finanza personale, e

- solo 25 Stati richiedono agli studenti delle scuole superiori un corso di economia.

Non serve un’istruzione superiore per capire che è un voto insufficiente.

Ma non è solo colpa delle scuole. Secondo uno studio condotto da CNBC nel 2022, il 31% dei genitori ammette di non aver mai parlato di finanze con i propri figli.

Quindi, cosa ci rimane? Solo un sorprendente 57% degli adulti negli Stati Uniti è considerato finanziariamente preparato.

La verità è che il sistema non è necessariamente a nostro favore; ma quando si tratta di alfabetizzazione finanziaria per i bambini, il cambiamento può iniziare a casa.

I genitori possono riprendere il controllo dell’alfabetizzazione finanziaria

Nonostante le statistiche allarmanti sull’alfabetizzazione finanziaria, c’è speranza nel futuro quando ci rendiamo conto che possiamo offrire alcune conoscenze quando parliamo di finanza con i nostri figli.

In primo luogo, se siete adulti, è indispensabile che prendiate in mano la situazione e vi insegniate questi argomenti se volete uscire dalla corsa del topo. Inoltre, se siete genitori, dovrete impartire questa educazione finanziaria ai vostri figli a casa, nel vostro tempo libero, poiché non potete fare affidamento sulla scuola.

Tutto inizia con l’impostazione del basi dell’alfabetizzazione finanziaria. Ci sono quattro componenti di base e la comprensione di ognuna di esse prepara i vostri figli al successo.

-

Capire la differenza tra un’attività e una passività

Avrete notato che questo è un concetto ricorrente nei nostri articoli. Non c’è altro modo per dirlo: questo è il cuore della libertà finanziaria.

Molte persone pensano di conoscere la differenza. Ad esempio, alcuni pensano che avere una casa sia un bene, ma si sbagliano.

Il modo più semplice per definire la differenza è che un’attività è qualcosa che fa entrare denaro in tasca, mentre una passività, al contrario, ne sottrae. Nell’esempio sopra riportato, una casa è una passività perché comporta un mutuo, la manutenzione, le tasse, ecc.

Una casa può diventare un’attività quando si ha un inquilino che paga l’affitto e copre le spese associate alla casa. Una volta che la casa ha generato un flusso di cassa, non è più una passività.

Una volta imparare il vero significato di attività e passività, potete ingegnarvi e trovare il modo di trasformare le vostre passività in attività.

-

Flusso di cassa vs guadagni in conto capitale

Una cosa che dovete assolutamente assicurarvi che i vostri figli capiscano è che il flusso di cassa e le plusvalenze sono molto diversi, anche se sono entrambi investimenti.

Le plusvalenze sono i profitti che si possono ottenere da un investimento quando viene venduto a un prezzo superiore a quello di acquisto. A volte può essere come un gioco d’azzardo, perché si lasciano molti fattori al caso. Ad esempio, come si fa a sapere che il prezzo aumenterà? Come si fa a sapere quando? In questo caso, è probabile che si perda molto denaro, prima di guadagnarne.

Il flusso di cassa, invece, è ciò che fanno i ricchi.

Chi cerca di generare un flusso di cassa acquisterebbe un immobile con i soldi di qualcun altro, troverebbe gli inquilini per pagare le spese e riscuoterebbe l’affitto. Il flusso di cassa è il denaro che guadagnerete dagli affittuari ogni mese, dopo aver pagato il mutuo e le spese, mentre voi potrete godere del reddito passivo e dell’effetto domino immobiliare che porta a raggiungere l’indipendenza finanziaria.

Le plusvalenze possono arrivare, ma non è necessario che arrivino perché questa sia una vittoria.

-

Diventare ricchi usando il debito e le tasse

Chi ha una formazione finanziaria sa che per arricchirsi si possono usare sia il debito che le tasse. Anche se questo suona confuso, l’alfabetizzazione finanziaria dei bambini significa coprire tutte le basi. Qui parleremo di debito buono e debito cattivo.

I debiti cattivi derivano dall’aver preso in prestito denaro e dall’averlo investito in passività che non daranno mai un ritorno che ne valga la pena.

Il debito buono, invece, deriva dal prendere in prestito denaro e utilizzarlo per acquistare attività che, come abbiamo detto prima, portano denaro in tasca.

Per quanto riguarda le tasse, si tratta di essere attenti. I codici fiscali sono scritti per incoraggiare determinati comportamenti che, se seguiti, consentono di ottenere una riduzione delle imposte. Tra questi vi sono la costruzione di alloggi a prezzi accessibili, il contributo all’occupazione e altro ancora.

-

Possedere le proprie decisioni finanziarie

Uno dei più grandi errori che possiamo commettere è lasciare che altri prendano le nostre decisioni finanziarie al posto nostro. L’unico modo per insegnare ai ragazzi a evitare questo scoglio è trasmettere loro l’importanza di essere alfabetizzati finanziariamente e di avere fiducia nel denaro.

Ricordate che i ricchi sono indipendenti dalle folle, sono i creatori di tendenze. Pensano con la propria testa e prendono le proprie decisioni finanziarie.

I rischi dell’era dell’informazione

Nel libro di Robert Kiyosaki, “Aumenta il tuo QI finanziario”, si parla delle quattro età dell’umanità: L’età dei cacciatori-raccoglitori, l’età agricola, l’età industriale e l’età dell’informazione.

Oggi viviamo nell’era dell’informazione. Tutto è iniziato con l’avvento dei personal computer e l’accessibilità a tutti i tipi di informazioni attraverso la tecnologia.

Il problema, tuttavia, è che perdere denaro – velocemente – è più facile che mai.

Poiché le informazioni circolano e cambiano così rapidamente, i ragazzi possono essere sovraccaricati di informazioni contrastanti, rendendo difficile la comprensione e la risposta alle finanze in modo efficace. Una chiave per essere alfabetizzati finanziariamente è capire l’importanza di essere proattivi. Reagire a ogni informazione può essere dannoso.

Questo è un altro motivo per cui l’alfabetizzazione finanziaria dei bambini è fondamentale.

Quanto è importante l’alfabetizzazione finanziaria per i bambini?

La verità è che l’educazione finanziaria dei vostri figli potrà venire solo da uno dei due posti: o imparando dai loro stessi errori (che possono essere da costosi a devastanti, a seconda della lezione), o imparando da voi. Non è forse nel vostro interesse adottare un approccio proattivo per aiutare i vostri figli a navigare nelle acque finanziarie, in modo da prepararli a un futuro di successo (e a non diventare un peso finanziario per voi o per la nostra società più tardi nella vita)? Poiché i nostri sistemi scolastici non forniscono ai vostri figli l’educazione finanziaria di cui hanno bisogno, spetta a voi assumervi questa responsabilità. E prima si inizia, meglio è.

Ora, questo può sembrare un compito scoraggiante per molti genitori, soprattutto per quelli che non si considerano esperti in materia finanziaria e che non hanno imparato a conoscere i propri figli. come raggiungere l’indipendenza finanziaria. Questo è esattamente il motivo per cui Robert ha scritto il suo primo libro: Papà ricco papà povero. Il suo papà povero (che tra l’altro aveva conseguito un dottorato di ricerca) ha lavorato duramente per tutta la vita, ma ha avuto difficoltà finanziarie. L’unico modo in cui Robert ha imparato a essere finanziariamente preparato è stato il padre del suo migliore amico (che non aveva mai finito la terza media): questo “padre ricco” è diventato uno degli uomini più ricchi delle Hawaii perché credeva nella totale autosufficienza finanziaria e ha creato la propria ricchezza attraverso la proprietà di un’azienda e gli investimenti. Se Robert avesse seguito i consigli del suo “papà povero”, avrebbe seguito le sue orme.

Ma è proprio per questo che dovete iniziare adesso, altrimenti i vostri figli si ritroveranno un giorno nella stessa scomoda posizione. Avete il potere di fermare questo ciclo di analfabetismo finanziario, avete solo bisogno delle risorse giuste per completare la vostra formazione in modo da poterla trasmettere alla generazione successiva.

Per iniziare

Il modo migliore per iniziare a insegnare la gestione del denaro ai bambini è aiutarli a comprendere il concetto di flusso di cassa: il denaro che entra, il denaro che esce e il denaro rimanente alla fine di un periodo di tempo specifico (di solito un mese, un trimestre o un anno). Insegnare ai bambini la relazione tra guadagno, spesa e risparmio li aiuterà a capire il valore del denaro. E questo va fatto molto prima che i ragazzi compiano 18 anni e siano sommersi da allettanti offerte di carte di credito mentre vanno all’università.

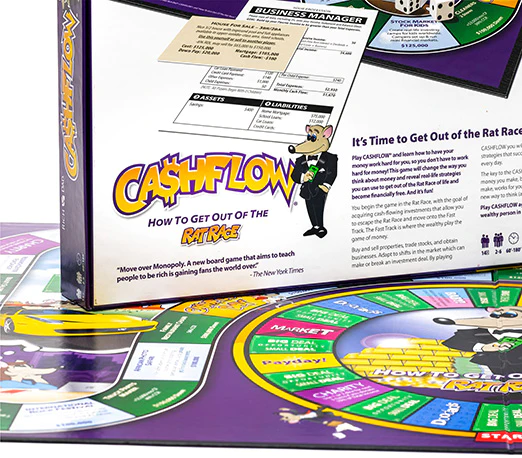

Naturalmente, per un bambino medio di 9 anni, imparare la contabilità, la finanza e gli investimenti potrebbe sembrare una vera e propria seccatura. È qui che il gioco si rivela utile. Poiché il gioco è un modo incredibilmente efficace per i bambini (e gli adulti) di imparare, prendete in considerazione l’idea di investire in uno strumento come CASHFLOW® per bambini (consigliato per i 7-14 anni) o Gioco da tavolo CASHFLOW per accompagnare la vostra formazione e i vostri insegnamenti. Questi giochi da tavolo di risorse finanziarie vi fanno iniziare con un tipico lavoro da 9 a 5 (sbadiglio) e vi accompagnano in un viaggio per costruire un arsenale di attività che vi proietterà nella corsia preferenziale dove si costruisce la vera ricchezza (la parte divertente).

Per i vostri studenti esperti di tecnologia, abbiamo sviluppato il nostro gioco online gratuito, CASHFLOW Classic. Imparate gli stessi principi di come portare la vostra vita sulla corsia preferenziale che trovate nei nostri giochi da tavolo, ma con una comunità mondiale di giocatori che la pensano come voi.

I giochi di CASHFLOW non solo insegnano come investire e acquisire beni come proprietà, azioni, aziende e metalli preziosi, ma insegnano anche come comportarsi in vari scenari di investimento. Si tratta di un ambiente sicuro in cui è possibile sperimentare strategie per la creazione di ricchezza che si potrebbe essere riluttanti a provare nella vita reale. Queste risorse interattive sono un ottimo modo per tutta la famiglia di esercitarsi a costruire un futuro più sicuro in una zona sicura e ricca di insegnamenti.

Durante il percorso, ricordate di insegnare ai vostri figli anche questi suggerimenti bonus:

- Non abbiate paura di fare domande e di chiedere consigli agli esperti. Questo potrebbe significare trovare il giusto mentore o coach; altre volte, può significare trovare un consulente finanziario di cui ci si può fidare.

- Conoscere le diverse classi di attività e diversificare. Ci sono cinque classi di attività Una volta appresi i fondamenti di ciascuna di esse, la maggior parte dei ragazzi ne troverà una o due che li appassioneranno e si impegneranno a imparare il più possibile su di esse.

- Approfittate della formazione gratuita. Non mancano le opzioni online o in comunità per ottenere una formazione altamente mirata. Date un’occhiata a i corsi gratuiti che Rich Dad offre.

- Fate pace con gli errori. Sono del tutto normali ed è raro trovare un percorso lineare verso il successo.Iniziare a insegnare ai bambini il denaro presto: non esiste un’età troppo giovane per imparare l’alfabetizzazione finanziaria. Inoltre, è il momento perfetto per evitare che i bambini si facciano idee sbagliate o che si facciano un’idea sbagliata delle finanze, prima che imparino comportamenti sbagliati dagli amici, dai programmi televisivi e da altre fonti influenti.

Quando gli è stato chiesto cosa pensa sia il più grande errore dei genitori quando insegnano ai figli il denaro, il miliardario Warren Buffett ha dichiarato: “A volte i genitori aspettano che i figli siano adolescenti prima di iniziare a parlare di gestione del denaro, mentre dovrebbero iniziare quando i figli sono all’asilo”.

Si dice che le famiglie che giocano insieme, restano insieme. Ma noi di Rich Dad crediamo che le famiglie che giocano insieme possano andare in pensione presto e trascorrere insieme le giornate come vogliono. Non sembra la quintessenza del sogno americano?